Willkommen bei Bloomfeld Steuerberatungs GmbH - Ihre Steuerberater in Heidelberg

Immobilienbesteuerung

Here's what you get:

Persönliche und individuelle Beratung

Digitale Lösungen für mehr Effizienz

Ganzheitliche steuerliche Betreuung

Proaktive Informationen und Updates

Inhaltsübersicht

Immobilien & Steuern – Ihre Experten für Immobilienbesteuerung

Immobilien wie Häuser, Eigentumswohnungen, Gewerbeobjekte, Bauplätze oder land- und forstwirtschaftliche Flächen sind oft ein zentraler Bestandteil Ihres Vermögens. Die steuerliche Optimierung bei Verwaltung, Bewirtschaftung, Erwerb und Veräußerung von Immobilien ist daher entscheidend, um Steuern zu sparen, Risiken zu vermeiden und Ihre Investitionen langfristig zu sichern.

Unsere erfahrenen Steuerberater beraten Sie umfassend zu allen relevanten Steuerarten – darunter Einkommensteuer, Grunderwerbsteuer, Umsatzsteuer, Gewerbesteuer sowie Erbschaft- und Schenkungsteuer. Wir unterstützen Sie bei der steuerlichen Strukturierung von Immobilientransaktionen, der optimalen Nutzung von Abschreibungsmöglichkeiten (AfA), der Bewertung von Immobilien für steuerliche Zwecke und der Gestaltung von Immobiliengesellschaften (Personen- und Kapitalgesellschaften).

Besonderes Augenmerk legen wir auf die Vermeidung von gewerblichem Grundstückshandel, die Optimierung von Grunderwerbsteuer sowie die steuerliche Nachfolgeplanung – inklusive Übertragung von Immobilienvermögen an die nächste Generation. Auch bei komplexen Sachverhalten wie Nießbrauch, Miet- und Pachtverträgen sowie internationalen Immobilieninvestments stehen wir Ihnen mit praxisnaher Expertise zur Seite.

Zudem begleiten wir Sie bei Umstrukturierungen, der Verwaltung von Immobilienfonds, REITs sowie der Einhaltung aller umsatzsteuerlichen und bilanziellen Anforderungen.

Wir kooperieren mit spezialisierten Rechtsanwälten im Miet- und Wohnungseigentumsrecht sowie im Werkvertrags- und privaten Baurecht. So stellen wir sicher, dass steuerliche und rechtliche Fragestellungen ganzheitlich bewertet und effizient gelöst werden.

Immobilien und Steuern

Immobilien im Privatvermögen

Veräußerung einer Immobilie

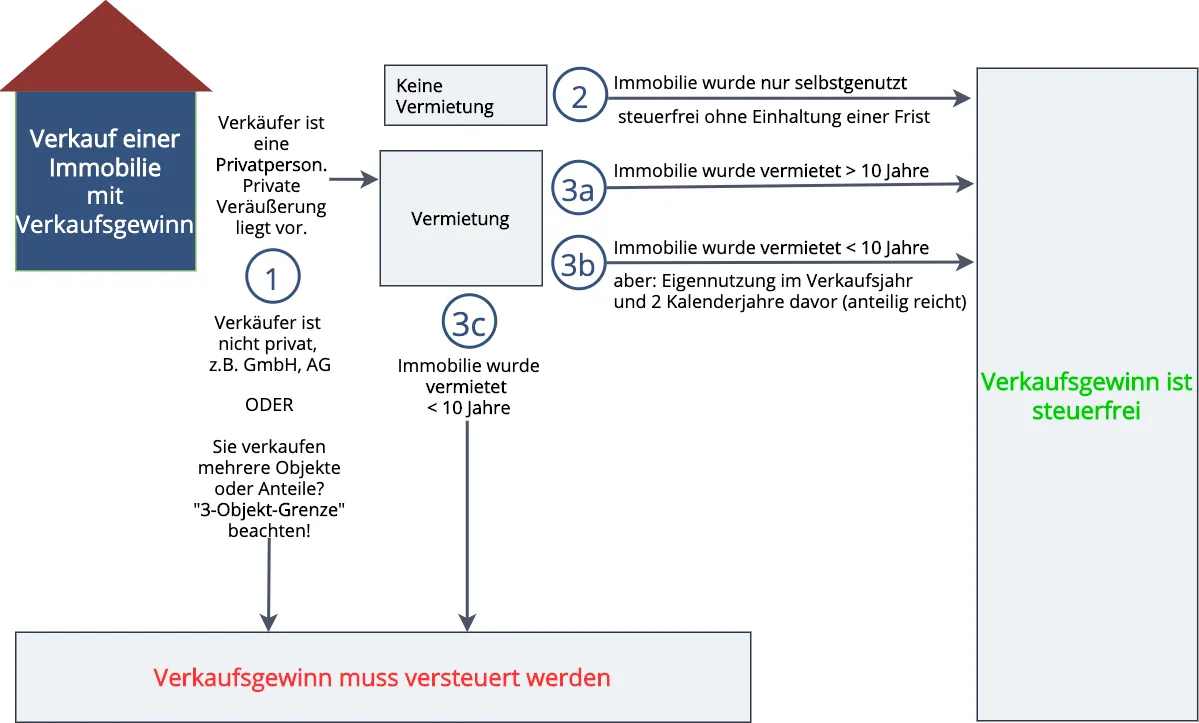

Wann unterliegt die Veräußerung einer Immobilie der Besteuerung?

Nicht jede Veräußerung einer Immobilie ist automatisch steuerpflichtig. Dennoch lauert hier eine der häufigsten

Steuerfallen beim Immobilienverkauf – insbesondere, wenn die gesetzliche Spekulationsfrist von 10 Jahren nicht eingehalten wird.

Grundsätzlich sind Gewinne aus der Veräußerung von Immobilien nach § 23 EStG dann einkommensteuerpflichtig, wenn zwischen Anschaffung und Verkauf nicht mehr als zehn Jahre liegen. In solchen Fällen liegt ein sogenanntes privates Veräußerungsgeschäft vor, bei dem der Veräußerungsgewinn zu versteuern ist – unabhängig vom Grund des Verkaufs. Selbst Zwangsversteigerungen führen zur Steuerpflicht (vgl. FG Düsseldorf, Urteil vom 28.04.2021, 2 K 2220/20 E). Eine Ausnahme gilt nur bei Enteignungen, die nicht als privates Veräußerungsgeschäft gewertet werden (BFH, Urteil vom 23.07.2019 – IX R 28/18).

Auch Teilzahlungen (Ratenzahlungen) führen dazu, dass der Veräußerungsgewinn auf mehrere Jahre verteilt besteuert wird – sowohl im Gewinn- als auch im Verlustfall. Wer also innerhalb der Spekulationsfrist verkauft, riskiert eine deutliche steuerliche Belastung.

Besondere Konstellationen: Erbschaft und Schenkung

Wurde die Immobilie geerbt oder geschenkt, richtet sich die Frist nach dem Zeitpunkt des Erwerbs durch den: die Vorbesitzer:in. Für die Berechnung der 10-Jahres-Frist wird also auf den ursprünglichen Kaufzeitpunkt des Erblassers oder Schenkers abgestellt.

Kauft ein Miterbe den Anteil eines anderen Erben auf, entstehen ihm dadurch Anschaffungskosten. Wird dieser Anteil innerhalb der Spekulationsfrist veräußert, muss der Veräußerungsgewinn versteuert werden – trotz familiärer Übernahme.

Steuerfalle beim Hausverkauf vermeiden

Wer eine Immobilie verkaufen möchte, sollte die steuerlichen Folgen rechtzeitig prüfen lassen. Eine frühzeitige steuerliche Beratung kann helfen, teure Fehler zu vermeiden. Gerade beim Hausverkauf innerhalb der Spekulationsfrist oder bei komplexen Eigentumsverhältnissen drohen schnell hohe Steuerlasten.

Fazit: Die Veräußerung von Immobilien innerhalb von 10 Jahren ist in der Regel steuerpflichtig – mit wenigen Ausnahmen. Wer verkaufen möchte, sollte sich mit den Regeln zur Spekulationsfrist beim Verkauf einer Immobilie und den steuerlichen Auswirkungen genau auskennen. Nur so lassen sich unerwartete Steuerforderungen vermeiden.

Verkauf der eigengenutzten Wohnung

Wer eine eigengenutzte Immobilie verkauft, kann unter bestimmten Voraussetzungen von der Steuerfreiheit des Veräußerungsgewinns profitieren. Nach § 23 Abs. 1 Satz 1 Nr. 1 Satz 3 EStG bleibt der Gewinn aus dem Verkauf einer selbst bewohnten Immobilie steuerfrei, wenn:

das Grundstück oder die Wohnung zwischen Anschaffung/Fertigstellung und Verkauf ausschließlich zu eigenen Wohnzwecken genutzt wurde oder

die eigene Nutzung im Verkaufsjahr und in den beiden vorangegangenen Kalenderjahren vorlag.

Dabei ist zu beachten, dass die Eigennutzung nicht das gesamte Kalenderjahr umfassen muss. Kurzzeitige Vermietungen im Verkaufsjahr sind steuerlich unschädlich, solange die Selbstnutzung in einem zusammenhängenden Zeitraum von mindestens einem Jahr und zwei Tagen erfolgt ist (BFH, Urteil vom 03.09.2019 – IX R 10/19).

Schenkung oder Erbschaft

Wurde die Immobilie geerbt oder verschenkt, wird die Eigennutzungsdauer des Vorbesitzers angerechnet. Das bedeutet: Wenn der oder die Erblasser:in die Wohnung selbst bewohnt hat, gilt diese Zeit steuerlich auch für den oder die Erben. Die 10-Jahres-Spekulationsfrist greift in diesem Fall nicht.

Sonderfälle: Ferienwohnungen und mit verkauftes Inventar

Die Steuerfreiheit gilt nicht für Ferienwohnungen, da diese regelmäßig nicht zur dauerhaften Selbstnutzung dienen. Wird beim Verkauf der Wohnung das Inventar separat mit veräußert, ist der daraus erzielte Gewinn nicht steuerpflichtig (FG Münster, Urteil vom 03.08.2020 – 5 K 2493/18 E).

Arbeitszimmer in der Wohnung

Bisher nicht abschließend geklärt ist die steuerliche Behandlung des häuslichen Arbeitszimmers im Rahmen des Immobilienverkaufs. Es besteht das Risiko, dass der anteilige Veräußerungsgewinn auf das Arbeitszimmer steuerpflichtig ist – auch dann, wenn die Aufwendungen steuerlich nicht geltend gemacht wurden oder nur eingeschränkt abziehbar waren. Eine genaue Prüfung ist hier unerlässlich.

Fazit: Wer seine eigengenutzte Wohnung verkauft, kann von einer steuerfreien Veräußerung profitieren – sofern bestimmte Voraussetzungen erfüllt sind. Besonders bei Erbschaft, Arbeitszimmern oder Ferienwohnungen lohnt sich eine individuelle steuerliche Beratung, um unerwartete Steuerfolgen zu vermeiden.

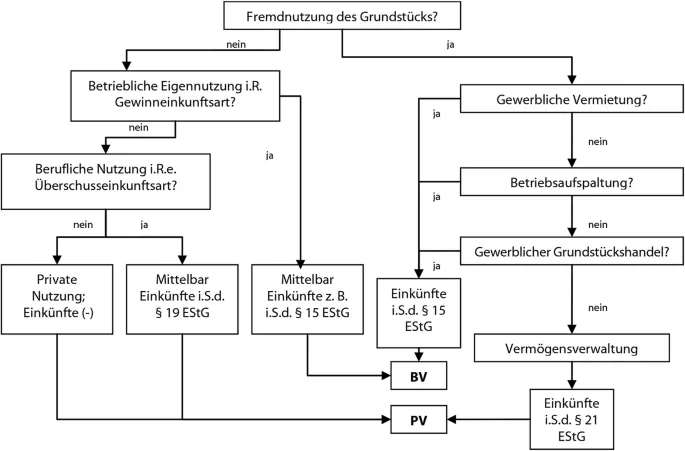

Gewerblicher Grundstückshandel

Die Grenze zwischen privater Vermögensverwaltung und steuerpflichtigem gewerblichen Grundstückshandel ist oft fließend – und zugleich steuerlich hochbrisant. Denn liegt ein gewerblicher Grundstückshandel vor, unterliegen die erzielten Gewinne nicht mehr der Regelung über private Veräußerungsgeschäfte nach § 23 EStG, sondern gelten als gewerbliche Einkünfte gemäß § 15 EStG. Das hat erhebliche steuerliche Konsequenzen, insbesondere im Hinblick auf die Gewerbesteuerpflicht und die umfangreicheren Buchführungspflichten.

Die 3-Objekt-Grenze

Ein wesentliches Indiz für einen gewerblichen Grundstückshandel ist die sogenannte 3-Objekt-Grenze: Werden mehr als drei Objekte innerhalb von fünf Jahren verkauft, kann ein gewerblicher Grundstückshandel vorliegen – vorausgesetzt, es besteht ein enger zeitlicher Zusammenhang zwischen dem Erwerb und der Veräußerung der Immobilien.

Dieser Zusammenhang wird insbesondere dann angenommen, wenn:

Erwerb, Bau, Modernisierung und Verkauf innerhalb von fünf Jahren erfolgen

bereits beim Erwerb zumindest eine bedingte Veräußerungsabsicht bestand

weitere gewerbliche Merkmale hinzukommen (z. B. hohe Anzahl an Objekten, kurze Haltefristen, Tätigkeit im Bau- oder Immobiliensektor)

Die Rechtsprechung sieht diesen 5-Jahreszeitraum nicht als starre Grenze, sondern als Indiz. Eine geringfügige Überschreitung – z. B. um zwei Monate – wird in der Regel nicht schädlich sein. Umgekehrt kann der Verkäufer den gewerblichen Charakter widerlegen, wenn er nachweisen kann, dass er das Objekt ursprünglich zur langfristigen Vermietung oder Eigennutzung erworben hat.

Obergrenze: 10 Jahre

Ab einem Zeitraum von mehr als zehn Jahren zwischen Erwerb und Verkauf wird ein enger zeitlicher Zusammenhang regelmäßig verneint. In diesen Fällen wird davon ausgegangen, dass keine gewerbliche Veräußerungsabsicht bestand. Die entsprechenden Objekte zählen dann nicht zur 3-Objekt-Grenze, wenn sie tatsächlich langfristig vermietet, verpachtet oder selbst genutzt wurden.

Vermietung und Verpachtung einer Immobilie

Einnahmen aus der Vermietung und Verpachtung von Immobilien zählen steuerlich zu den Einkünften im Sinne des § 21 EStG. Dabei sind sowohl Mieteinnahmen als auch Werbungskosten nach dem Zufluss- und Abflussprinzip

zu erfassen – das heißt: Sie sind zeitlich dem Jahr zuzuordnen, in dem sie wirtschaftlich zugeflossen bzw. abgeflossen sind.

Zuflussprinzip bei Mieteinnahmen

Eine Mieteinnahme ist grundsätzlich bereits mit dem Erhalt eines Schecks steuerlich zu erfassen – unabhängig davon, ob dieser eingelöst wurde. Entscheidend ist, dass dem Vermieter der Betrag wirtschaftlich zur Verfügung steht. Der Zufluss gilt als erfolgt, wenn der Mieter nachweislich ausreichend liquide Mittel auf seinem Konto vorhält. Dieses Prinzip sorgt dafür, dass Einnahmen und Ausgaben steuerlich periodengerecht erfasst werden.

Abweichungen beim Abflussprinzip

Bei der Abschreibung (AfA) von Gebäuden, also den Anschaffungskosten für abnutzbare Wirtschaftsgüter, gilt nicht das Abflussprinzip. Stattdessen erfolgt eine Verteilung der Kosten über die Nutzungsdauer. Das Gebäude wird planmäßig über mehrere Jahre abgeschrieben (§ 7 EStG). Die jährliche Abschreibung kann als Werbungskosten bei den Einkünften aus Vermietung und Verpachtung geltend gemacht werden.

Ausnahmen vom Zufluss-/Abflussprinzip

Das Steuerrecht kennt auch gezielte Ausnahmen, z. B.:

bei regelmäßig wiederkehrenden Einnahmen und Ausgaben, die kurz vor oder nach dem Jahreswechsel gezahlt werden (sog. „10-Tage-Regel“)

Bei Nutzungsüberlassungen mit einer Laufzeit von mehr als 5 Jahren, etwa im Rahmen von langfristigen Mietverträgen oder Erbbaurechten

Diese Besonderheiten sind wichtig, um Verzerrungen bei der steuerlichen Gewinnermittlung zu vermeiden und korrekt zu bilanzieren.

Fazit: Wer Immobilien vermietet, erzielt steuerpflichtige Einkünfte aus Vermietung und Verpachtung – mit zahlreichen steuerlichen Detailregelungen. Besonders das Zufluss-/Abflussprinzip, die Gebäudeabschreibung und die Ausnahmen bei langjährigen Nutzungsverhältnissen sollten korrekt angewendet werden, um Steuerfehler oder Nachzahlungen zu vermeiden.

Steuerfalle Arbeitszimmer

Das häusliche Arbeitszimmer ist für viele Selbstständige, Freiberufler und zunehmend auch Angestellte ein fester Bestandteil des Berufsalltags geworden. Aus steuerlicher Sicht erscheint es zunächst attraktiv, Kosten für das Arbeitszimmer geltend zu machen. Doch was viele nicht bedenken: Das Arbeitszimmer kann beim späteren Verkauf der Immobilie zu einer kostspieligen Steuerfalle werden – insbesondere dann, wenn es dem Betriebsvermögen zugeordnet wurde.

Beispielhafte Steuerfolge bei Hausverkauf

Ein Mandant nutzt seit 22 Jahren ein Arbeitszimmer im Eigenheim und erzielt daraus steuerlich geltend gemachte Vorteile von insgesamt 11.000 € (22 Jahre × 500 €). Die Immobilie wurde für 400.000 € angeschafft und nun veräußert:

Beispielhafte Steuerfolge bei Hausverkauf

Ein Mandant nutzt seit 22 Jahren ein Arbeitszimmer im Eigenheim und erzielt daraus steuerlich geltend gemachte Vorteile von insgesamt 11.000 € (22 Jahre × 500 €). Die Immobilie wurde für 400.000 € angeschafft und nun veräußert:

85 % des Gebäudes, die ausschließlich privaten Wohnzwecken dienten, bleiben steuerfrei (§ 23 Abs. 1 Satz 1 Nr. 1 Satz 3 EStG).

15 %, die dem betrieblichen Arbeitszimmer zuzurechnen sind, gelten als Betriebsvermögen. Der darauf entfallende Veräußerungsgewinn unterliegt der Einkommensteuer.

Systemfehler: Beschränkt abzugsfähige Abschreibungen

Besonders kritisch ist die steuerliche Behandlung der Abschreibung (AfA): Bis zum Veranlagungszeitraum (VZ) 2022 konnten Kosten bis max. 1.250 € pro Jahr abgesetzt werden, sofern kein Mittelpunkt der Tätigkeit vorlag. Die Abschreibungen wurden zwar bilanziell erfasst, konnten jedoch steuerlich nur anteilig berücksichtigt werden – ein systembedingtes Ungleichgewicht.

Beispiel: Bei einer jährlichen Abschreibung von 1.800 €, aber nur 750 € abziehbaren Kosten, entsteht bei der Veräußerung ein zusätzlicher steuerpflichtiger Gewinn in Höhe der Differenz (1.050 € jährlich), obwohl kein realer Mehrwert entstanden ist.

Dieser Effekt wurde vom BFH bestätigt (Urteil vom 16.06.2020, VIII R 15/17).

Verschärfung ab dem VZ 2023

Mit dem Jahressteuergesetz 2022 wurde das Arbeitszimmer steuerlich neu bewertet: Seit 2023 ist ein Abzug nur noch möglich, wenn das Arbeitszimmer den Mittelpunkt der gesamten beruflichen Tätigkeit bildet. In allen anderen Fällen entfällt der Abzug – auch die Abschreibung ist nicht mehr geltend zu machen. Trotzdem wird bei der späteren Veräußerung auf den Buchwert abgestellt, wodurch stille Reserven aufgedeckt und versteuert werden müssen.

Fazit: Das häusliche Arbeitszimmer kann bei falscher steuerlicher Einordnung zu einer erheblichen Steuerlast beim Immobilienverkauf führen. Gerade bei langjähriger Nutzung, beschränktem Abzug und späterer Veräußerung ist eine individuelle steuerliche Strategie erforderlich. Wer bereits jetzt plant, sollte über die Aufdeckung stiller Reserven oder eine Entnahme aus dem Betriebsvermögen nachdenken – um unangenehme Überraschungen zu vermeiden.

Übertragung von Immobilien unter Nießbrauchsvorbehalt

Welche Arten von Nießbrauch gibt es?

Das Nießbrauchrecht ist ein äußerst flexibles Instrument zur Übertragung und Nutzung von Immobilien – insbesondere im familiären und steuerlichen Kontext. Es kann individuell gestaltet und sowohl zu Lebzeiten als auch im Rahmen der vorweggenommenen Erbfolge vereinbart werden. Je nach vertraglicher Ausgestaltung ergeben sich unterschiedliche steuerliche und zivilrechtliche Konsequenzen. Die drei wichtigsten Modelle des Nießbrauchs sind:

1. Zuwendungsnießbrauch

Beim Zuwendungsnießbrauch bleibt der Eigentümer der Immobilie unverändert. Er räumt jedoch einer anderen Person – dem Nießbrauchberechtigten – das Nutzungsrecht an der Immobilie ein. Diese Person kann dann etwa die Wohnung selbst bewohnen oder Mieteinnahmen erzielen. Besonders in familiären Konstellationen oder bei unternehmensverbundenen Grundstücken spielt dieser Nießbrauch eine wichtige Rolle.

Es gibt drei steuerliche Varianten:

unentgeltlicher Zuwendungsnießbrauch (z. B. zwischen Eltern und Kindern)

teilentgeltlicher Zuwendungsnießbrauch (z. B. mit reduzierter Gegenleistung)

entgeltlicher Zuwendungsnießbrauch (z. B. mit marktüblicher Vergütung)

Je nach Variante unterscheidet sich die steuerliche Behandlung bei der Einkommensteuer, Schenkungsteuer und Grunderwerbsteuer erheblich.

2. Vorbehaltsnießbrauch

Der Vorbehaltsnießbrauch ist besonders häufig in der Immobiliennachfolge anzutreffen. Hierbei überträgt der Eigentümer (z. B. Elternteil) die Immobilie auf eine andere Person (z. B. Kind), behält sich aber das Nießbrauchrecht vor. Der Nießbrauchberechtigte bleibt wirtschaftlich Nutznießer der Immobilie – insbesondere durch Mieteinnahmen.

Diese Konstruktion ist besonders beliebt, da:

Eigentum übergeben, aber Nutzungsrechte gesichert bleiben

bei richtiger Gestaltung erhebliche Vorteile bei der Erbschaft- und Schenkungsteuer möglich sind

die laufenden Einkünfte dem Nießbrauchberechtigten und nicht dem zivilrechtlichen Eigentümer zugerechnet werden

3. Quotennießbrauch

Beim Quotennießbrauch erhält der Berechtigte nur einen anteiligen Nießbrauch an einer Immobilie – z. B. ein Viertel der Mieteinnahmen aus einem Objekt. Dieses Modell eignet sich zur gerechten Vermögensverteilung, z. B. bei mehreren Kindern oder Erben, oder wenn ein:e Ehepartner:in abgesichert werden soll.

Der Quotennießbrauch muss klar vertraglich geregelt sein, damit es zu keiner ungewollten steuerlichen Zurechnung kommt. Auch hier sind sowohl ertragsteuerliche als auch erbschaftsteuerliche Auswirkungen zu beachten.

Fazit: Das Nießbrauchrecht bietet zahlreiche Gestaltungsmöglichkeiten bei der Übertragung und Nutzung von Immobilien – sowohl unter lebenden Personen als auch im Erbfall. Durch eine sorgfältige Planung lassen sich Steuerlasten minimieren, Versorgung sichern und Vermögen gezielt übertragen. Aufgrund der steuerlichen Komplexität sollte eine individuelle Beratung stets erfolgen.

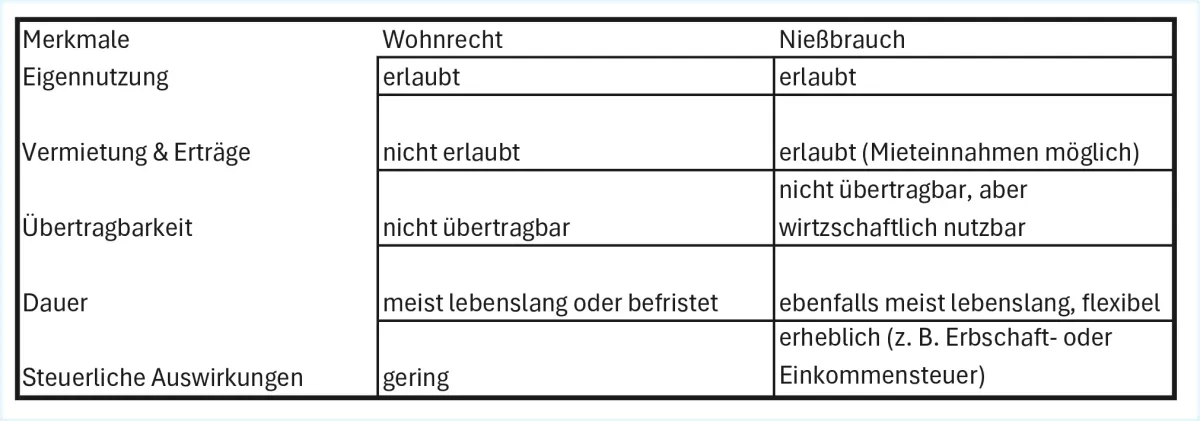

Wohnrecht oder Nießbrauch?

Wer eine Immobilie überträgt oder deren Nutzung regeln möchte, steht häufig vor der Frage: Wohnrecht oder Nießbrauch? Beide Begriffe beschreiben zivilrechtliche Nutzungsrechte an Immobilien, unterscheiden sich jedoch erheblich im Umfang und in ihren steuerlichen Auswirkungen.

Das Wohnrecht – persönlich und beschränkt

Das Wohnrecht gemäß § 1093 BGB berechtigt den Inhaber, eine Immobilie selbst zu bewohnen – häufig beschränkt auf einen Teil des Hauses oder eine bestimmte Wohnung. Es handelt sich um ein höchstpersönliches Recht, das nicht übertragbar ist und meist lebenslang oder auf eine bestimmte Dauer eingeräumt wird. Wichtig: Mieteinnahmen stehen dem Wohnrechtsinhaber nicht zu – das Wohnrecht erlaubt ausschließlich die Eigennutzung zu Wohnzwecken.

Der Nießbrauch – umfassend und wirtschaftlich nutzbar

Demgegenüber steht der Nießbrauch (§§ 1030 ff. BGB) als deutlich umfassenderes Nutzungsrecht. Der Nießbraucher darf die Immobilie nicht nur selbst bewohnen, sondern sie auch vermieten oder verpachten – und somit Einnahmen erzielen. Das macht den Nießbrauch besonders attraktiv in der Vermögens- und Nachfolgeplanung , etwa bei Übertragungen im Rahmen der vorweggenommenen Erbfolge.

Die wichtigsten Unterschiede im Überblick:

Fazit: Das Wohnrecht eignet sich für reine Eigennutzer, die nicht auf Mieteinnahmen angewiesen sind. Der Nießbrauch bietet demgegenüber weitreichendere Möglichkeiten – vor allem, wenn wirtschaftliche Nutzung und Versorgung im Vordergrund stehen. Wer eine Immobilie übertragen oder absichern möchte, sollte daher beide Modelle individuell rechtlich und steuerlich prüfen lassen.

Übertragung von Immobilien und Bestellung eines Nießbrauchs

Die Bestellung eines Nießbrauchs im Kontext der Übertragung einer Immobilie ist ein beliebtes Mittel zur Vermögensnachfolge, insbesondere zwischen Eltern und Kindern. Steuerlich ist der Nießbrauch durch den sogenannten „Nießbrauchserlass“ des Bundesfinanzministeriums vom 30. September 2013 (BStBl. I S. 1184) weitgehend geklärt. Dennoch kommt es in der Praxis häufig zu Gestaltungsfehlern mit steuerlichen Nachteilen.

Besteuerung der Erträge beim Nießbraucher

Der Nießbraucher, der etwa im Rahmen eines Vorbehaltsnießbrauchs weiterhin die Immobilie nutzt oder vermietet, versteuert die daraus erzielten Einkünfte als Einnahmen aus Vermietung und Verpachtung gemäß § 21 EStG. Der zivilrechtliche Eigentümer hingegen erzielt keine Einnahmen – die Besteuerung erfolgt beim wirtschaftlichen Nutzungsberechtigten.

Abschreibung (AfA) – nur im Vorbehaltsnießbrauch möglich

Ein zentraler Unterschied ergibt sich bei der Abschreibung der Immobilie:

Beim Vorbehaltsnießbrauch hat der Nießbraucher die Anschaffungskosten selbst getragen und darf daher die Abschreibung (AfA) steuerlich geltend machen.

Beim Zuwendungsnießbrauch wurde das Nutzungsrecht unentgeltlich eingeräumt. Der Nießbraucher hat keine Anschaffungskosten getragen, und der Eigentümer erzielt keine eigenen Einnahmen – eine Abschreibung ist steuerlich nicht möglich. Dies macht den Zuwendungsnießbrauch aus ertragsteuerlicher Sicht weniger vorteilhaft.

Werbungskosten und vertragliche Regelung

Trägt der Nießbraucher Aufwendungen für die Immobilie (z. B. Instandhaltung, Verwaltungskosten), kann er diese als Werbungskosten abziehen – aber nur, wenn er gesetzlich oder vertraglich dazu verpflichtet ist. Fehlt eine entsprechende Regelung im Nießbrauchvertrag, werden freiwillig übernommene Kosten nicht anerkannt und gelten sogar als Schenkung an den Eigentümer – mit möglichen schenkungsteuerlichen Konsequenzen.

Daher ist es unerlässlich, in der Nießbrauchsvereinbarung klar zu regeln, wer welche Kosten zu tragen hat – insbesondere:

außerordentliche Aufwendungen (z. B. größere Reparaturen, Erneuerungen)

laufende Bewirtschaftungskosten

Verwaltung und Versicherung

Fazit: Die steuerliche Behandlung eines Nießbrauchs hängt entscheidend davon ab, ob es sich um einen Vorbehalts- oder Zuwendungsnießbrauch handelt – und wie die vertraglichen Pflichten geregelt sind. Fehler in der Gestaltung führen schnell zu Steuernachteilen oder verschenktem Abzugspotenzial. Eine fundierte Beratung und präzise Vertragsgestaltung sind daher unerlässlich.

Besteuerung von Immobilien im Betriebsvermögen

Die Veräußerung von Immobilien, die dem Betriebsvermögen zugeordnet sind, unterliegt anderen steuerlichen Regeln als bei Privatvermögen. Zentral ist hier die sogenannte Reinvermögensänderungstheorie, nach der jede Veräußerung eines Wirtschaftsguts aus dem Betriebsvermögen steuerpflichtig ist – unabhängig davon, wie lange die Immobilie gehalten wurde.

Keine Spekulationsfrist im Betriebsvermögen

Während im Privatvermögen die 10-Jahres-Spekulationsfrist nach § 23 EStG Anwendung findet, gilt im Betriebsvermögen keine Fristbegrenzung. Die Besteuerung erfolgt unabhängig von der Haltedauer, sobald eine Gewinnrealisierung eintritt. Damit sind alle Grundstücksverkäufe aus dem Betriebsvermögen steuerpflichtig, auch wenn die Immobilie länger als zehn Jahre gehalten wurde.

Einlagefiktion nach § 23 Abs. 1 Satz 5 Nr. 2 EStG

Um Gestaltungen zu vermeiden, sieht das Gesetz eine wichtige Sondervorschrift vor: Wird ein zuvor privat gehaltenes Grundstück in ein Betriebsvermögen eingelegt und innerhalb von zehn Jahren nach ursprünglicher Anschaffung veräußert, gilt der Einlagezeitpunkt als Veräußerungszeitpunkt. Dadurch wird verhindert, dass die Besteuerung privater Veräußerungsgeschäfte durch eine Einlage ins Betriebsvermögen umgangen wird.

Zeitpunkt der Besteuerung

Die Besteuerung des Veräußerungsgewinns erfolgt im Jahr der tatsächlichen Gewinnrealisierung. Eine Gestaltung ist nur möglich, indem der Verkauf vertraglich so strukturiert wird, dass der Zufluss der Einnahmen – und damit auch die Besteuerung – erst in einem späteren Jahr erfolgt. Allerdings verschiebt sich dann auch die Liquiditätswirkung, was aus betriebswirtschaftlicher Sicht berücksichtigt werden muss.

Vermietung im Betriebsvermögen

Einnahmen aus laufender Vermietung innerhalb des Betriebsvermögens sind zeitraumbezogen zu erfassen. Beispiel: Eine Mietzahlung für Dezember muss dem alten Kalenderjahr zugeordnet werden, auch wenn der Zahlungseingang erst im Januar erfolgt. Dies entspricht dem wirtschaftlichen Zuordnungsprinzip und ist unabhängig vom tatsächlichen Zufluss.

Fazit: Immobilien im Betriebsvermögen unterliegen beim Verkauf der unmittelbaren Besteuerung, unabhängig von Haltefristen. Auch Einlagen aus dem Privatvermögen lösen ggf. nachträgliche Steuerpflichten aus. Eine sorgfältige steuerliche Planung ist unerlässlich – insbesondere bei Übertragungen, Entnahmen oder Veräußerungen im Rahmen von unternehmerischem Eigentum.

Umsatzsteuer bei Immobiliennutzung

Die Vermietung einer Immobilie

Die umsatzsteuerliche Behandlung der Vermietung von Immobilien unterscheidet sich in wesentlichen Punkten von der einkommensteuerlichen Betrachtung. Nach § 2 UStG gilt als Unternehmer, wer eine gewerbliche oder berufliche Tätigkeit selbstständig ausübt – unabhängig davon, ob die Immobilie dem Privat- oder Betriebsvermögen zugeordnet ist. Somit ist auch die Vermietung einer privaten Immobilie umsatzsteuerlich eine unternehmerische Tätigkeit, sofern sie auf die Erzielung von Einnahmen gerichtet ist.

Grundsatz: Steuerbefreiung nach § 4 Nr. 12 UStG

Gemäß § 4 Nr. 12 Satz 1 UStG ist die Vermietung und Verpachtung von Grundstücken grundsätzlich von der Umsatzsteuer befreit. Diese Steuerbefreiung gilt nicht nur für ganze Grundstücke, sondern auch für einzelne Gebäudeteile, wie Wohnungen, Stockwerke oder einzelne Räume. Ebenso steuerfrei sind Nebenleistungen, die in engem wirtschaftlichem Zusammenhang mit der Vermietung stehen (z. B. Hausreinigung oder Heizkostenumlagen).

Ausnahmen von der Steuerbefreiung

Nicht alle Vermietungsleistungen fallen unter die Umsatzsteuerbefreiung. Umsatzsteuerpflichtig sind unter anderem:

die Vermietung von Stellplätzen für Fahrzeuge

die kurzfristige Vermietung von Wohn- und Schlafräumen, etwa durch Hotels, Ferienwohnungen oder Monteurzimmer

die Vermietung von Campingplätzen, sofern die tatsächliche Gebrauchsüberlassung weniger als sechs Monate beträgt

Diese Leistungen gelten als nicht steuerfrei, da sie eine unternehmerische Tätigkeit mit temporärem Charakter darstellen.

Option zur Steuerpflicht nach § 9 UStG

Da eine umsatzsteuerfreie Vermietung regelmäßig zum Ausschluss vom Vorsteuerabzug führt, besteht unter bestimmten Voraussetzungen die Möglichkeit, freiwillig auf die Steuerbefreiung zu verzichten – die sogenannte Option nach § 9 UStG.

Die Option ist jedoch nur zulässig, wenn:

die Vermietung an einen Unternehmer erfolgt

das Mietobjekt ausschließlich für Umsätze genutzt wird, die den Vorsteuerabzug nicht ausschließen

Dies betrifft insbesondere die Vermietung von gewerblich genutzten Räumen wie Büros, Praxen oder Ladenflächen. Durch die Option kann der Vermieter selbst Vorsteuern aus Anschaffungs-, Instandhaltungs- oder Betriebskosten geltend machen, was in vielen Fällen wirtschaftlich sinnvoll ist.

Fazit: Die umsatzsteuerliche Behandlung von Vermietung und Verpachtung ist komplex und hängt von der Art der Nutzung, dem Mieterstatus und der vertraglichen Gestaltung ab. Ob eine Steuerbefreiung greift, eine Option zur Steuerpflicht sinnvoll ist oder der Vorsteuerabzug ausgeschlossen bleibt – dies sollte immer individuell geprüft werden, um steuerliche Nachteile zu vermeiden.

Die Veräußerung einer Immobilie

Der Verkauf einer Immobilie ist aus umsatzsteuerlicher Sicht vielschichtig – insbesondere wenn zuvor Vorsteuerbeträge geltend gemacht wurden. Während Grundstücksverkäufe grundsätzlich umsatzsteuerfrei sind, können Vorsteuerberichtigungen und Sonderfälle wie eine Geschäftsveräußerung im Ganzen steuerliche Folgen auslösen.

Steuerfreier Grundstücksverkauf nach § 4 Nr. 9a UStG

Grundsätzlich ist die Veräußerung eines Grundstücks gemäß § 4 Nr. 9a UStG von der Umsatzsteuer befreit. Dabei handelt es sich um einen steuerbaren Umsatz, der jedoch aufgrund seiner Unterwerfung unter das Grunderwerbsteuergesetz nicht der Umsatzsteuer unterliegt.

Doch Vorsicht: Hat der Verkäufer innerhalb der letzten zehn Jahre die Immobilie erworben oder auf dem Grundstück ein Gebäude errichtet und hierfür Vorsteuer geltend gemacht, kann ein steuerfreier Verkauf zu einer Vorsteuerberichtigungspflicht führen (§ 15a UStG).

Vorsteuerberichtigung nach § 15a UStG

Wurde das Grundstück in den letzten zehn Jahren angeschafft oder ein Gebäude errichtet und dabei Vorsteuerbeträge geltend gemacht, kann der steuerfreie Verkauf zu erheblichen Steuernachzahlungen führen. In diesen Fällen greift die Vorsteuerberichtigung nach § 15a UStG:

Die ursprünglich gezogene Vorsteuer ist rückwirkend anzupassen, wenn sich die Nutzungsverhältnisse innerhalb des zehnjährigen Berichtigungszeitraums ändern.

Der Verkäufer muss pro Jahr ein Zehntel der Vorsteuer zurückzahlen, wenn der Verkauf steuerfrei erfolgt.

Dies betrifft insbesondere gewerblich genutzte Objekte, bei denen ein hoher Vorsteuerabzug realisiert wurde.

➡ Praxis-Tipp: In solchen Fällen sollte frühzeitig geprüft werden, ob die Vorsteuerkorrekturen in den Kaufpreis einkalkuliert werden müssen.

Option zur Steuerpflicht nach § 9 UStG

Um die Rückzahlung der Vorsteuer zu vermeiden, kann der Verkäufer auf die Umsatzsteuerfreiheit verzichten – die sogenannte Option zur Steuerpflicht nach § 9 UStG. Der Verkauf wird dann mit Umsatzsteuer ausgeführt, und eine Berichtigung der ursprünglichen Vorsteuer entfällt.

Doch Vorsicht: Diese Option ist nur möglich, wenn der Käufer das Grundstück für umsatzsteuerpflichtige Umsätze verwendet, die zum Vorsteuerabzug berechtigen. Andernfalls drohen spätere Korrekturen auf Käuferseite.

Geschäftsveräußerung im Ganzen – Sonderfall bei Immobilienverkauf

Wird ein Unternehmen oder ein in sich geschlossener Unternehmensteil verkauft, liegt unter bestimmten Voraussetzungen eine sogenannte Geschäftsveräußerung im Ganzen (GiG) im Sinne des § 1 Abs. 1a UStG vor. In diesem Fall entfällt die Umsatzsteuerpflicht. Dies hat erhebliche Vorteile für Käufer und Verkäufer, da keine Umsatzsteuer ausgewiesen und damit auch keine Finanzierung der Umsatzsteuer erforderlich wird.

Im Bereich der Immobilien kann eine solche Geschäftsveräußerung ebenfalls vorliegen – etwa dann, wenn mit em Grundstück zugleich auch das Unternehmen, das dieses Grundstück nutzt, übergeht. Hierbei sind jedoch enge Voraussetzungen zu beachten:

Voraussetzungen der Geschäftsveräußerung im Ganzen

Fortführung der unternehmerischen Tätigkeit: Der Erwerber muss beabsichtigen, die bisherige unternehmerische Tätigkeit mit den übernommenen Wirtschaftsgütern fortzusetzen.

Übertragung eines selbständigen Unternehmensteils: Es muss sich um eine wirtschaftlich eigenständige Einheit handeln – also nicht bloß um einzelne Wirtschaftsgüter.

Veräußerung auf einen Unternehmer: Der Erwerber muss selbst Unternehmer im Sinne des Umsatzsteuergesetzes sein.

Immobilienverkauf als Geschäftsveräußerung

Ein bloßer Verkauf eines Grundstücks oder eines Gebäudes stellt noch keine Geschäftsveräußerung im Ganzen dar. Erst wenn mit dem Grundstück auch ein laufender Geschäftsbetrieb übergeht (z. B. durch gleichzeitige Übertragung von Mietverhältnissen, Personal, Inventar oder Betriebskonzept), kann der Vorgang als GiG eingestuft werden.

Beispiel:

Wird ein vermietetes Geschäftsgebäude veräußert und der Käufer den Mietvertrag sowie die Vermietungstätigkeit ohne Unterbrechung übernehmen, kann dies eine Geschäftsveräußerung im Ganzen darstellen. Die Umsatzsteuer entfällt dann.

Besondere Vorsicht bei Option zur Umsatzsteuer

In der Praxis wird bei gewerblichen Immobilienverkäufen häufig zur Umsatzsteuer optiert. Wird jedoch gleichzeitig eine GiG angenommen, ist die Option unbeachtlich, da der Vorgang dann nicht steuerbar ist. Eine irrtümliche Option kann zu rechtlichen Unsicherheiten und Steuerrisiken führen.

Unsere Empfehlung

Wir prüfen im Rahmen der steuerlichen Gestaltungsberatung, ob bei einem geplanten Immobilienverkauf eine Geschäftsveräußerung im Ganzen vorliegt. So können unnötige Umsatzsteuerbelastungen vermieden und rechtliche Risiken ausgeschlossen werden. Insbesondere bei gemischt genutzten Immobilien oder teilweiser Betriebsveräußerung ist eine sorgfältige steuerliche Bewertung unerlässlich.

Vermeidung der Grunderwerbsteuer

Grunderwerbsteuer und Privatvermögen

Die Grunderwerbsteuer fällt regelmäßig an, wenn ein inländisches Grundstück im Sinne von § 2 GrEStG durch einen steuerbaren Vorgang gemäß § 1 GrEStG auf einen neuen Rechtsträger übergeht. Dabei spielt es keine Rolle, ob das Grundstück dem Privatvermögen oder dem Betriebsvermögen zuzurechnen ist – die Grunderwerbsteuer wird unabhängig von der Vermögensart ausgelöst.

Der steuerbare Grundtatbestand ergibt sich aus § 1 Abs. 1 Nr. 1 GrEStG: Jedes Rechtsgeschäft, das einen Anspruch auf die Übereignung eines Grundstücks, einer Eigentumswohnung, einer Teilfläche oder eines Erbbaurechts begründet, unterliegt der Grunderwerbsteuer – unabhängig davon, ob es sich um einen Immobilienverkauf, eine Schenkung oder einen anderen Übertragungsvorgang handelt (siehe auch unser Merkblatt zu »Erbbaurechten«).

Grunderwerbsteuer bei Schenkung und innerhalb der Familie

Bei der Schenkung von Immobilien kann unter bestimmten Bedingungen ebenfalls Grunderwerbsteuer anfallen. Allerdings sieht § 3 GrEStG in den Nummern 4 bis 6 Steuerbefreiungen für enge Familienangehörige vor. Diese gelten auch dann, wenn die Schenkung nicht schenkungsteuerfrei ist. Eine Grunderwerbsteuerbefreiung besteht insbesondere bei Grundstücksübertragungen auf:

den Ehegatten oder eingetragenen Lebenspartner

den früheren Ehegatten im Rahmen der Vermögensauseinandersetzung bei Scheidung,

Verwandte in gerader Linie (Eltern, Kinder, Enkel, Stiefkinder).

Diese Familienbefreiungen entsprechen weitgehend den schenkungsteuerlichen Privilegien – hohe Freibeträge und niedrige Steuersätze führen häufig zur vollständigen Steuervermeidung bei der Übertragung von Grundstücken innerhalb der Familie.

Keine Befreiung für entfernte Verwandte

Für Geschwister, Neffen, Nichten und andere Seitenverwandte bestehen dagegen keine Befreiungstatbestände. In diesen Fällen kann sowohl Grunderwerbsteuer (bei der Übertragung des Grundstücks) als auch Schenkungsteuer (für den unentgeltlichen Erwerb) in voller Höhe anfallen. Die Freibeträge betragen hier lediglich 20.000 €, die Steuersätze reichen bis zu 43 %.

Gestaltungsmöglichkeiten zur Vermeidung unnötiger Steuerlast

Gerade bei Schenkungen im Familienkreis oder der Umstrukturierung von Immobilienvermögen sollte frühzeitig geprüft werden, ob und wie sich Grunderwerbsteuer vermeiden oder reduzieren lässt. Durch gezielte Planung können Übertragungen so gestaltet werden, dass sowohl die Grunderwerbsteuer als auch die Schenkungsteuer möglichst gering ausfallen.

Wir beraten Sie umfassend zur Grunderwerbsteuer bei Grundstücksübertragungen, insbesondere im Zusammenhang mit Immobilien im Privatvermögen, Verwandtenerwerben, Erbbaurechten oder Betriebsvermögensübertragungen. Nutzen Sie unsere Expertise für eine steueroptimierte Gestaltung Ihrer Immobilienübertragung.

Grunderwerbsteuer und Betriebsvermögen

Neben dem Erwerb von Grundstücken im Privatbereich stellt auch der Gesellschafterwechsel bei grundbesitzenden Unternehmen eine komplexe Fallgruppe der Grunderwerbsteuer dar. Dies betrifft sowohl Personengesellschaften (z. B. GbR, OHG, KG) als auch Kapitalgesellschaften (z. B. GmbH, AG), die über inländischen Grundbesitz verfügen.

Anteilserwerb bei Personengesellschaften

Gemäß § 1 Abs. 2a GrEStG unterliegt der Vorgang der Grunderwerbsteuer, wenn mindestens 95 % der Anteile am Vermögen einer grundbesitzhaltenden Personengesellschaft innerhalb von fünf Jahren auf neue Gesellschafter übergehen. Dabei werden mehrere Erwerbsvorgänge innerhalb dieses Zeitraums zusammengerechnet. Auch mittelbare Änderungen (etwa über zwischengeschaltete Gesellschaften oder Treuhandverhältnisse) werden berücksichtigt. Ein Gesellschafterwechsel durch Erbfall ist hingegen nicht steuerbar.

Anteilsvereinigung bei Kapitalgesellschaften

§ 1 Abs. 3 GrEStG erfasst Vereinigungen von mindestens 95 % der Anteile an einer Kapitalgesellschaft oder Personengesellschaft in einer Hand. Dabei kommt es nicht auf den Übergang auf neue Gesellschafter an, sondern auf die fast vollständige Anteilsvereinigung. Diese kann auch mittelbar oder durch mehrere verbundene Unternehmen im sogenannten Organkreis erfolgen. Auch hier wird Grunderwerbsteuer ausgelöst.

Grundstücksübertragungen zwischen Gesamthand und Gesellschafter

Auch bei Übertragungen zwischen einem Alleineigentümer und einer Gesamthandsgemeinschaft (z. B. bei einer GbR, OHG oder KG) greift grundsätzlich die Grunderwerbsteuer:.

Veräußert ein Alleineigentümer ein Grundstück an eine Personengesellschaft, an der er selbst beteiligt ist, entsteht grundsätzlich eine Steuerpflicht.

Ebenso gilt dies umgekehrt, wenn eine Personengesellschaft ein Grundstück auf einen ihrer Gesellschafter überträgt.

Veräußert ein Alleineigentümer ein Grundstück an eine Personengesellschaft, an der er selbst beteiligt ist, entsteht grundsätzlich eine Steuerpflicht.

Ebenso gilt dies umgekehrt, wenn eine Personengesellschaft ein Grundstück auf einen ihrer Gesellschafter überträgt.

Wird ein Grundstück auf einen Gesellschafter übertragen und verringert sich dessen Anteil an der Gesamthand innerhalb von fünf Jahren, wird die Freistellung rückwirkend in Höhe des reduzierten Anteils aberkannt.

Umgekehrt wird beim Übergang von einem Alleineigentümer auf eine Gesamthand nur der Anteil steuerfrei gestellt, den der Einbringende bereits seit fünf Jahren gehalten hat. Eine nachträgliche Erhöhung der Beteiligung führt zur Besteuerung des Mehranteils.

Unsere Empfehlung

Gerade im betrieblichen Bereich ist die Grunderwerbsteuer bei Gesellschafterwechseln oder Umstrukturierungen ein erhebliches Risiko. Wir prüfen für Sie alle relevanten Tatbestände – insbesondere bei Anteilsübertragungen, Einbringungen oder Umwandlungen – und unterstützen Sie bei der steueroptimalen Gestaltung. So können vermeidbare Steuerbelastungen erkannt und rechtssicher vermieden werden.

Die Immobilien GmbH

Die Immobilien-GmbH ist eine besonders attraktive Rechtsform für Investoren, die systematisch in Grundstücke, Wohnungen oder Gewerbeimmobilien investieren möchten. Sie bietet eine Vielzahl steuerlicher Gestaltungsmöglichkeiten und wird daher häufig für den professionellen Immobilienaufbau und die Vermögensstrukturierung genutzt.

Steuerliche Vorteile der Immobilien-GmbH

Ein zentraler Vorteil liegt in der Möglichkeit der sogenannten erweiterten Grundstückskürzung nach § 9 Nr. 1 Satz 2 GewStG. Dadurch kann der steuerpflichtige Gewinn der Gesellschaft erheblich reduziert werden – insbesondere dann, wenn ausschließlich eigenes Grundvermögen verwaltet und vermietet wird. Dies führt zu einer deutlichen Minderung der Gewerbesteuerlast und verbessert gleichzeitig die Liquidität der Gesellschaft.

Zudem profitieren Immobilien-GmbHs im Regelfall von planbaren Steuerbelastungen, da sie der Körperschaftsteuer und Gewerbesteuer unterliegen – in der Summe also einem effektiven Steuersatz von rund 30 %, der durch Gestaltungen weiter gesenkt werden kann.

Risiken bei der Übertragung von Privatvermögen

Bei der Übertragung von Immobilien aus dem Privatvermögen in die GmbH gilt es jedoch, steuerliche Fallstricke zu vermeiden:

Veräußerungsgewinne im Rahmen der Einbringung können einkommensteuerpflichtig sein.

Es entstehen ggf. grunderwerbsteuerpflichtige Vorgänge, insbesondere wenn keine Steuerbefreiung greift.

Bewertungsfragen können zu unerwarteten Belastungen führen, wenn etwa der Buchwert nicht korrekt angesetzt oder steuerliche Rückwirkungen nicht berücksichtigt werden.

Eine fehlerhafte Gestaltung solcher Transaktionen kann schnell zu hohen Steuernachzahlungen führen und den angestrebten Liquiditätsvorteil zunichtemachen.

Unsere Empfehlung

Die Gründung und Nutzung einer Immobilien-GmbH sollten stets in enger Abstimmung mit einem erfahrenen Steuerberater erfolgen. Wir unterstützen Sie bei der rechtssicheren Strukturierung, der Vermeidung von Steuerfallen und der optimalen Nutzung aller steuerlichen Vorteile. Ob Gründung, Einbringung, Verkauf oder Vermietung über eine GmbH – wir beraten Sie umfassend zur steueroptimalen Nutzung dieser Gesellschaftsform.

Unsere Leistungen im Bereich der Immobilienbesteuerung

Wir beraten Sie kompetent und individuell in allen Fragen rund um die Besteuerung von Immobilien:

Veräußerung und Erwerb von Immobilien:

Einkommensteuer, Grunderwerbsteuer, Umsatzsteuer, Abschreibungsmöglichkeiten für Immobilien (AfA)

Halten und Verwalten von Immobilien:

Abschreibung, Mieteinnahmen, Grundsteuer etc.

Immobilien in Gesellschaften:

Einzelunternehmen, Personengesellschaften und Kapitalgesellschaften

Immobilien im Nachlass:

Rechtliche Erwägungen

Erbschaftsteuer und Schenkungsteuer:

Vergünstigungen für Immobilien

Bewertung von Immobilien für die Erbschaftsteuer und Schenkungsteuer:

Ertragswert, Vergleichswert, Anschaffungskosten, Herstellungskosten etc.

Steuergestaltungen im Zusammenhang mit dem Nießbrauch an Immobilien

Rendite- und Tilgungsberechnungen

Die Immobilienbesteuerung ist ein komplexes Thema, das sowohl Immobilieneigentümer als auch Investoren betrifft. Es ist wichtig, die steuerlichen Aspekte beim Kauf, Verkauf oder der Vermietung von Immobilien zu berücksichtigen. Ein erfahrener Steuerberater kann dabei eine wertvolle Unterstützung sein, um steuerliche Fallstricke zu vermeiden und die optimale steuerliche Gestaltung zu finden.

PARTNERS

Who We Work With

KONTAKTDATEN

Telefon:

06221 / /9141977

Mobiltelefon:

0151 / 42800917

Email:

[email protected]

Address:

Obere Neckarstraße 10

69117 Heidelberg